脱IT初心者「社長の疑問・用語解説」(第98回)

"トンネル"を抜けてデータを安全にやり取り

2023年12月14日、「令和6年度税制改正大綱」が発表されました。税制改正大綱は、翌年度以降の税制の新設・改正・廃止などについて与党である自民党・公明党のそれぞれの税制調査会が議論を重ね、その内容をまとめたものです。例年12月に発表され、政府はこの大綱をもとに税制改正の法案を作成し、翌年1月の通常国会に提出します。この大綱のうち、「中小企業等の賃上げ促進税制」について解説します。中小企業等とは、簡単にいえば資本金の額等が1億円以下の法人をさします。ただし、大企業に支配された法人は中小企業等から除外されますのでご注意ください。

経済産業省では、2023年の春闘における賃上げ率が30年ぶりの高水準となったものの、一時的な物価上昇を理由とした賃上げが多く、今後の物価上昇率が安定したとしても引き続き高い水準の賃上げが必要であるとしています。加えて、賃上げを行う企業の裾野の拡大に向けて、赤字等の厳しい業況にある中小企業の賃上げを後押しする観点から、税額控除額が控除の上限を超えた場合、控除しきれなかった税額の繰り越しを認める措置の創設が必要だとしています。

さらに、仕事と子育ての両立や、女性の活躍・支援に積極的な企業に対する税額控除の上乗せ措置の創設についても言及しています。これらの措置により、従業員等の所得向上と少子化対策の両方を追求する企業の賃上げを後押しするとともに、わが国の最重要課題である少子化問題の根本原因である若者・子育て世代の所得の低さの改善を図るとしています。

「図表1 現金給与総額の推移」を見ても、高い水準の賃上げが実現しているとは言い難い状況であると思います。

図表1 現金給与総額の推移

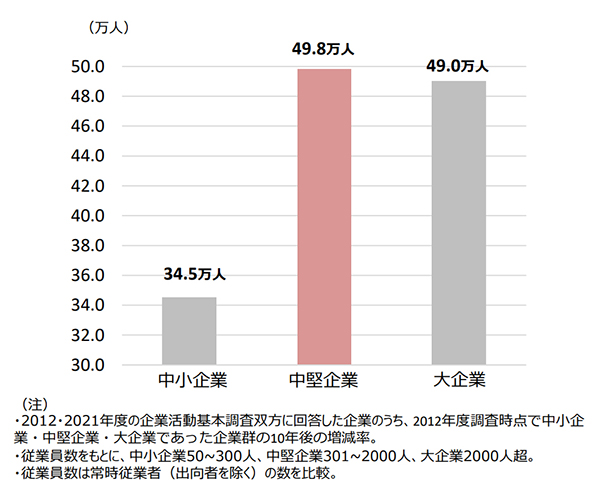

また、わが国の雇用の7割を担っている中小企業は雇用を支える主体としての役割が期待され、賃上げを行う企業の裾野を拡大する観点からも重要であるとされています。

図表2 企業規模別で見た従業員数の伸び(2012年度→2021年度)

出所:令和6年度税制改正に関する経済産業省要望【概要】

現行の賃上げ促進税制の制度は、青色申告書を提出する中小企業者が2018 年4月1日から2024年3月31日までの間に開始する事業年度において国内雇用者に対する給与を増額するなど一定の要件を満たす場合に、その増加額に一定の割合を乗じた金額に相当する額の税額控除を認める制度です。中小企業等の税額控除の計算の概要は次の通りです。

| 適用要件 | 適用年度の雇用者給与等支給額≧比較雇用者給与等支給額×101.5% | ||

| 控除率 | |||

| 控除率 | 給与の増加割合 | 1.5%以上 | 15% |

| 2.5%以上 | 30% | ||

| 上乗せ加算 | 教育訓練費の増加が10%以上 | 10% | |

| 最大控除率 | 40% | ||

| 控除限度額 | 適用年度の法人税額の20%までが上限 | ||

| 控除限度超過額の繰り越し | 繰り越しは認められない | ||

中小企業が賃上げ税制を適用するには、前年の給与等より適用対象年度の給与の額が1.5%以上増加していなければなりません。給与の増加割合が1.5%以上の場合、税額控除の割合は15%となりますが、増加割合が2.5%以上になると税額控除割合が15%上乗せされ、30%になります。また、適用対象年度の教育訓練費が前年より10%以上増加している場合は、税額控除割合がさらに10%上乗せされます。これらの税額控除の割合を合計すると最大40%(15%+15%+10%)の税額控除ができる仕組みになっています。

ただし、税額控除額は「適用年度の法人税額の20%まで」という制限が設定されています。増加した給与等の40%相当額の控除税額が算出されても、法人税額の20%までしか控除できませんので、控除限度額を超過する控除税額はその適用年度で切り捨てとります。

令和6年度税制改正では、適用対象年度が2024年4月1日から2027年3月31日までの間に開始する事業年度において国内雇用者に対する給与を増額するなどの一定の要件を満たす場合に適用となり、適用期限が3年間延長されています。改正後の中小企業等の税額控除計算の概要は次の通りです(下線が改正点)。

| 適用要件 | 適用年度の雇用者給与等支給額≧比較雇用者給与等支給額×101.5% | ||

| 控除率 | |||

| 控除率 | 給与の増加割合 | 1.5%以上 | 15% |

| 2.5%以上 | 30% | ||

| 上乗せ加算 | 教育訓練費の増加割合が5%以上かつ教育訓練費が雇用者給与等支給額の0.05%以上 | 10% | |

| 次のいずれかの認定を受けている ・プラチナくるみん認定 ・プラチナえるぼし認定 ・くるみん認定 ・えるぼし認定(2段階目以上) | 5% | ||

| 最大控除率 | 45% | ||

| 控除限度額 | 適用年度の法人税額の20%までが上限 | ||

| 控除限度超過額の繰り越し | 5年間の繰り越しを認める | ||

給与の増加割合による控除率は現行税制と同様ですが、上乗せ加算に係る要件が変更されています。従前の要件である「教育訓練費の増加割合が10%以上」が、「教育訓練費の増加割合が5%以上かつ教育訓練費が雇用者給与等支給額の0.05%以上」とされました。教育訓練費の増加割合の水準は低くなったものの、雇用者給与等支給額に対する教育訓練費の割合が新たに設定されています。

また、新たな上乗せ加算の措置として、厚生労働省が認定している「くるみん認定(次世代育成支援対策推進法に基づく一般事業主行動計画の策定・届出を行った企業のうち、取り組みの実施状況が優良であるとされた企業を認定)」および「えるぼし認定(女性活躍推進法に基づく一般事業主行動計画の策定・届出を行った企業のうち、取り組みの実施状況が優良であるとされた企業を認定)」を受けた企業に対して控除率を5%上乗せするとされました。

これらの改正が行われると最大控除率は40%から45%(15%+15%+10%+5%)に増加し、さらなる賃上げの原資として期待できます。

今回の改正の目玉ともいえる措置が、控除限度超過額の繰り越しを5年間認めるとした点です。中小企業にのみ適用される措置であり、赤字等の厳しい業況であっても税額控除を行う意欲を促進する有効な措置になると考えられます。

今回の改正は手厚い税額控除に加え、「控除限度超過額」を5年間繰越控除できるなど、企業に対して極力、税額控除のチャンスを増やす方向での改正を講じています。一定の効果が期待できる点では、現行税制の改良版と評価できると思います。

執筆=中山正幸

税理士 中山税理士事務所所長 一般社団法人租税調査研究会主任研究員

国際課税分野で、金融機関が行う先端的な取引の調査に従事。東京国税局調査第一部主任国際税務専門官、同部主任国際情報審理官、税務大学校専門教育部教授(国際担当)、東京国税局調査第一部外国法人調査第一部門統括国税調査官、島原税務署長。2015年退官。同年8月税理士登録。同年10月より一般社団法人租税調査研究会主任研究員。現在、税理士会をはじめ税理士向け研修講師など多数手がける。

監修・編集=宮口貴志

一般社団法人租税調査研究会専務理事・事務局長。株式会社ZEIKENメディアプラス代表取締役、TAXジャーナリスト、会計事務所ウオッチャーとして活動。元税金専門紙・税理士業界紙の編集長。

*一般社団法人租税調査研究会(https://zeimusoudan.biz/about)

法人税、源泉所得税、所得税、消費税、印紙税、資産税、酒税・揮発油税、関税、国際税務、公益法人、査察、事務訴訟などの各税務分野の国税出身税理士を招集し、会計事務所向けに相談・教育等を手掛ける団体。現在、在籍する研究員・主任研究員は56名。会員会計事務所は約100会計事務所。

【T】

税理士が語る、経営者が知るべき経理・総務のツボ