オフィスあるある4コマ(第58回)

期待外れ⁉の光回線

2023年12月14日、与党の「令和6年度税制改正大綱」が公表されました。物価高を受けた家計支援として1人当たり4万円の定額減税が実施されるほか、企業に賃上げを促す税制の拡充、少子化対策として子育て世帯や若い夫婦を税制面から支えるための改正などが盛り込まれました。今回は、「令和6年度税制改正大綱」の中から、ぜひ知っておいた方が良いと思われる税制改正項目について解説します。

物価高を受けた家計支援として、所得税・住民税の定額減税が実施されます。減税額は、納税者および配偶者を含めた扶養親族1人につき、所得税3万円、住民税1万円となります。また、所得制限が設けられ、合計所得金額1805万円超(給与収入のみの場合は2000万円超)の高額所得者については減税の対象外とされました。具体的な減税の実施方法は以下の通りとなる見込みです。

所得税の減税

≪給与所得者≫

○6月以降の源泉徴収税額から減税

○6月に減税しきれなかった場合には、翌月以降の税額から順次減税

≪不動産所得者・事業所得者≫

○原則として確定申告で減税

○予定納税の対象者については、予定納税の機会を通じて減税を実施

≪公的年金受給者≫

○年金機構等の公的年金(老齢年金)は6月以降の源泉徴収税額から減税

○6月に減税できなかった場合には、翌月以降の税額から順次減税

個人住民税の減税

≪給与所得者の場合≫

○2024年分は特別徴収を行わず、「定額減税後の税額」を2024年7月分~2025年5月分の11カ月で均等に徴収

≪不動産所得者・事業所得者の場合≫

○第1期分(2024年6月分)の普通徴収の税額から控除し、第1期分から控除しきれない場合は、第2期分(2024年8月分)以降の税額から順次控除

≪公的年金受給者の場合≫

○2024年10月分の特別徴収税額から控除し、控除しきれない場合は2024年12月分以降特別徴収税額から順次控除

子育て世帯は、安全・快適な住宅の確保などさまざまなニーズを抱えています。子育て世帯に対する支援策として、「住宅借入金等特別控除」と「既存住宅に係る特定の改修工事をした場合の特別控除」について一定の拡充が行われます。

今回の支援措置の対象となる子育て世帯とは、①自分が40歳未満であって配偶者を有する者、②自分が40歳以上であって40歳未満の配偶者を有する者、③19歳未満の扶養親族を有する者をいいます。

住宅借入金等特別控除の拡充

住宅借入金等特別控除は、住宅を取得したり中古住宅を増改築したりしたときに、最大13年間にわたり各年末の住宅ローン残高の0.7%を所得税や住民税から差し引く仕組みです。

住宅ローン控除の借入限度額は、2024年入居から引き下げられる予定でしたが、今回の改正により2024年入居の子育て世帯に限り、ローン残高の上限を現行水準のまま維持するとされました。その他の世帯については予定通り2024年から引き下げられます。

【2024年入居の場合の借入限度額】

| 子育て世帯 | その他の世帯 | |

| 長期優良住宅 低炭素住宅 | 5000万円 | 4500万円 |

| ZEH水準省エネ住宅 | 4500万円 | 3500万円 |

| 省エネ基準適合住宅 | 4000万円 | 3000万円 |

| 省エネ基準を満たさない住宅 | 0 | |

また、床面積要件については、合計所得金額1000万円以下に限り40㎡に緩和されていますが、これを2024年まで延長します。

既存住宅に係る特定の改修工事をした場合の特別控除の拡充

子育て世帯が子育てに対応した住宅へのリフォームを行う場合に、標準的な工事費用相当額の10%を所得税から控除できることとされました。工事の限度額は250万円で、所得税の控除額は最大25万円となります。

(出所:国土交通省資料)

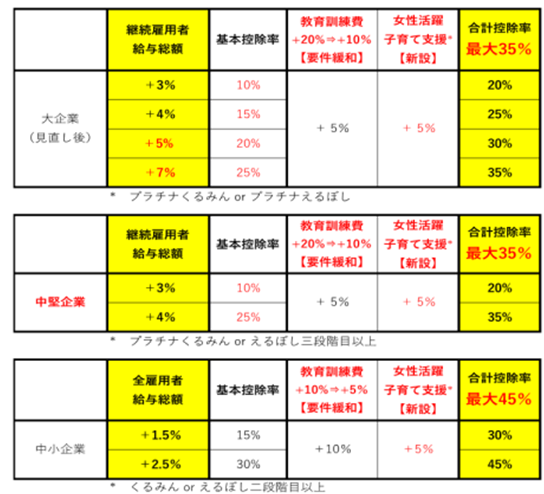

賃上げ促進税制とは、前年度より従業員の給与等を増加させた場合に、増加した金額の一部を法人税(個人事業主は所得税)から税額控除できる制度です。岸田政権が掲げる「物価上昇を上回る賃上げ」の実現に向け、賃上げ促進税制が以下の通り拡充されました。

≪大企業向け賃上げ促進税制≫

①基本の控除率を引き下げる一方、上乗せ措置を拡充し、税額控除率を最大35%へ拡大する。

②大企業のうち、常時使用従業員数が2000人以下の企業を新たに中堅企業と位置付け、別枠で控除率を設ける。

③子育てと仕事の両立支援や女性活躍の推進の取り組みに積極的な企業に対する厚生労働省の認定制度(「えるぼし」「くるみん」)を活用し、控除率の上乗せ措置を講ずる(中小企業向けも同様)。

≪中小企業向け賃上げ促進税制≫

①上乗せ措置を見直すことで、税額控除率を最大45%へ拡大する。

②当期の税額から控除できなかった額は、5年間の繰り越しができる制度を設ける。

(出所:財務省作成資料)

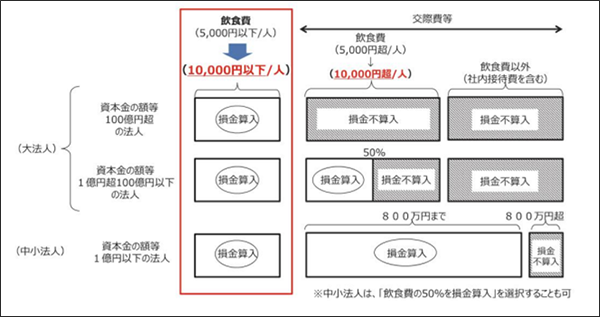

交際費等は原則、損金不算入とされていますが、平成18年度税制改正により、会議費相当とされる1人5000円以下の飲食費等は交際費等の範囲から除外され、全額損金算入が可能となっています。今般、会議費等の実態を踏まえ、5000円以下とされていた飲食費の金額基準について、1万円以下まで引き上げられました。

(出所:財務省作成資料)

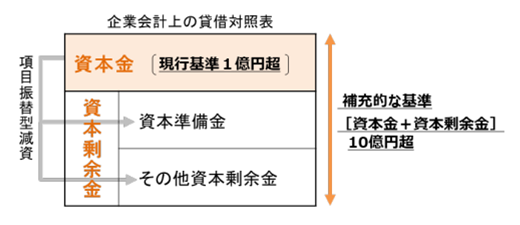

都道府県が企業に課す外形標準課税について、大企業が資本金を1億円以下に減らすなどの方法により課税逃れをするケースが見られたため、外形標準課税の対象法人について、以下の見直しが行われました。

減資への対応

資本金1億円以下の法人であっても、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とする。

(出所:総務省作成資料)

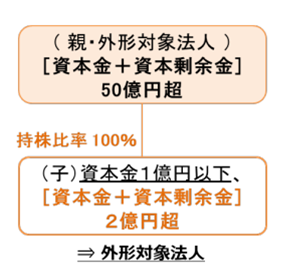

100%子法人等への対応

資本金と資本剰余金の合計額が50億円を超える法人等の100%子法人等のうち、資本金1億円以下で、資本金と資本剰余金の合計額が2億円を超えるものは、外形標準課税の対象とする。

(出所:総務省作成資料)

「令和6年度税制改正大綱」には、今回解説した5項目以外にも企業経営や家計に影響を与える項目が含まれています。ぜひ税制改正の内容をチェックしましょう。

※掲載している情報は、記事執筆時点(2023年12月24日)のものです。

執筆=多田恭章

(一社)租税調査研究会主任研究員。税理士・社会保険労務士

TOP総合会計事務所所長。元東京国税局調査部移転価格事前確認・調査担当、都内税務署国際税務専門官、東京国税局法人課税課、国税庁国際業務課(情報交換担当)を歴任。

監修・編集=宮口貴志

一般社団法人租税調査研究会専務理事・事務局長。株式会社ZEIKENメディアプラス代表取締役、TAXジャーナリスト、会計事務所ウオッチャーとして活動。元税金専門紙・税理士業界紙の編集長。

*一般社団法人租税調査研究会(https://zeimusoudan.biz/about)

法人税、源泉所得税、所得税、消費税、印紙税、資産税、酒税・揮発油税、関税、国際税務、公益法人、査察、事務訴訟などの各税務分野の国税出身税理士を招集し、会計事務所向けに相談・教育等を手掛ける団体。現在、在籍する研究員・主任研究員は56名。会員会計事務所は約100会計事務所。

【T】

税理士が語る、経営者が知るべき経理・総務のツボ