オフィスあるある4コマ(第58回)

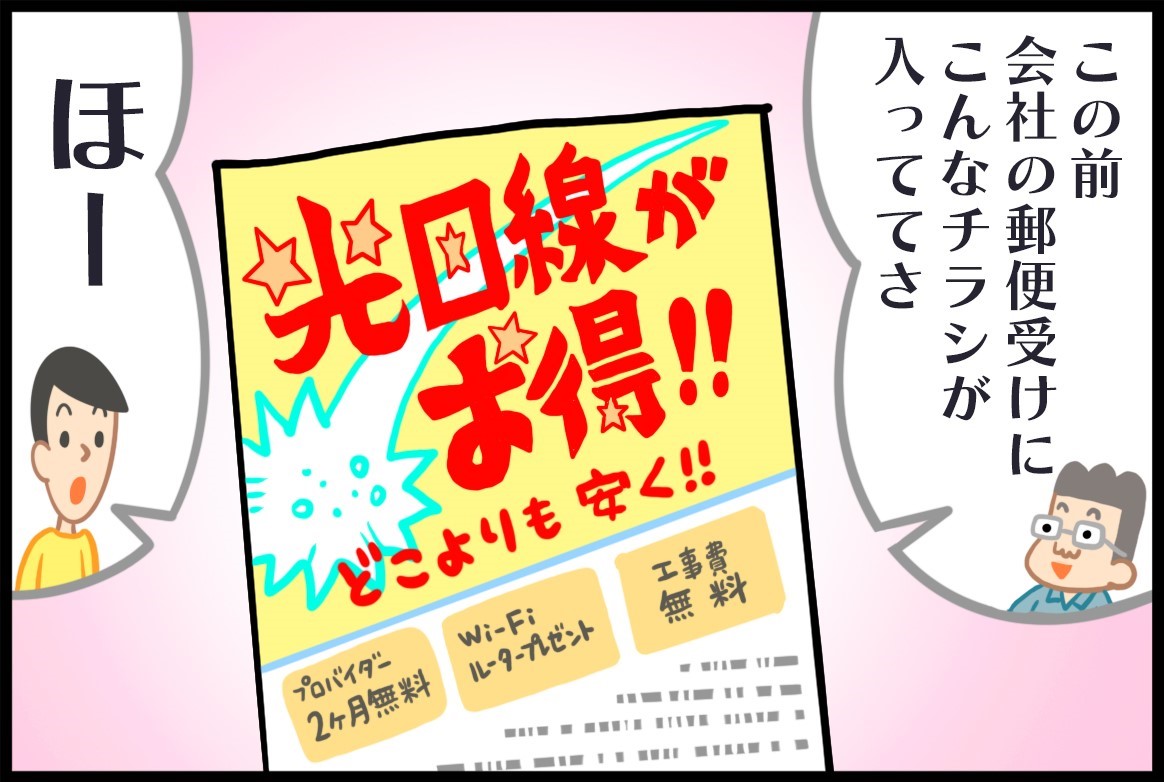

期待外れ⁉の光回線

2019年10月1日から消費税が10%に引き上げられる見通しです。同時に、日本で初めて消費税の税率が複数となる「軽減税率制度」が導入されます。消費税の引き上げと軽減税率制度の導入は、当初、2015年10月に行われる予定でした。しかし、平成27年度税制改正により2017年4月予定に延期。2016年11月の臨時国会により、さらなる延期を経て、2019年10月1日に実施されることになっています。

2019年10月1日から消費税が10%に引き上げられる見通しです。同時に、日本で初めて消費税の税率が複数となる「軽減税率制度」が導入されます。消費税の引き上げと軽減税率制度の導入は、当初、2015年10月に行われる予定でした。しかし、平成27年度税制改正により2017年4月予定に延期。2016年11月の臨時国会により、さらなる延期を経て、2019年10月1日に実施されることになっています。

時期の再延期が話題になったことで、軽減税率制度によって経理処理が複雑になることについては、ある程度認識している人も多いのではないでしょうか。ただ、制度導入まであと約1年ありません。経理処理にどのような影響があるのか、今のうちからポイントを押さえておきましょう。

本連載記事では、数回に分けて消費税の新制度について解説する予定です。まず、今回は軽減税率制度の概要のほか、それと密接に関わる「区分記載請求書等保存方式」「適格請求書等保存方式(インボイス制度)」の概要を確認し、それらの導入スケジュールについても紹介します。

軽減税率制度とは、食料品や新聞など、あらかじめ定められた対象品目の税率が低く抑えられる制度です。政府が消費税を10%へ引き上げるに当たって、低所得者に配慮するという観点から導入されました。引き上げ後の消費税率は10%(消費税率7.8%、地方消費税率2.2%)に対して、軽減税率は8%(消費税率6.24%、地方消費税率1.76%)となります。

今回導入される軽減税率制度により、複数の消費税率(複数税率)が混在する状況になります。日本に消費税が初めて導入された1989年4月から税率は1つのみだったため、消費税に関する帳票、帳簿などへの必要記載事項の注意点といえば、課税商品と非課税商品の区分くらいでした。しかし複数税率が適用されれば、区分が複雑になるので経理処理の実務に大きな影響を及ぼします。

特に複雑になるのは、事業者が国に納税する消費税額を計算するために必要な「仕入税額控除」の経理処理です。事業者が納税する消費税額の計算は、売り上げで受け取った消費税額から、事業に必要な原料などの仕入れで支払った消費税額を差し引くという控除が行われています。現時点での税率は1つなので、請求書の記載や帳簿への記帳は、前述の課税商品と非課税商品の区分のみです。

しかし複数税率になると、さまざまな材料を仕入れている取引先の請求書において課税、非課税だけでなく、軽減税率の対象品を区分しなくてはなりません。このように日ごろから使用している請求書や領収書、会計帳簿の品目を、税率ごとでも区分する必要が出てくるのです。

軽減税率制度によって複雑となる経理処理を軽減するために、請求書の新たな記載方式として区分記載請求書等保存方式が、2019年10月1日の新制度と同時に導入されます。現在の仕入税額控除の対象となる請求書は、発行者名称、取引年月日、取引内容などが必要記載事項です。区分記載請求書等保存方式では、それらに加えて「軽減税率対象品目である旨」を※印などで明記する、「税率区分ごとの合計請求額」を記載することが義務付けられます。税率区分ごとの合計請求額とは、取引合計金額の下などに10%対象と8%対象で区分した税込みの合計金額をそれぞれ記載することです。このように請求書の記載方式を制度化することで、受け取った側の経理処理にかかる負担が軽減されます。

また、請求書の変更や経理処理の区分などの対応準備が負担となる中小事業者などに対しては、特例が用意されています。特例の詳細は次回以降で詳しく触れますが、簡便な計算方法でも仕入税額控除が認められるというものです。

前述した区分記載請求書等保存方式は、軽減税率導入から4年後の2023年9月30日までの措置となっています。その後、2023年10月1日から導入予定となっているのが適格請求書等保存方式(インボイス制度)です。これは複数税率制度の下で、仕入税額控除を適正に行うことを目的とした請求書について定めています。

インボイス制度に移行すると、「適格請求書発行事業者」のみ交付できる「適格請求書」が、仕入税額控除の要件となります。適格請求書発行事業者への登録申請は、2021年10月1日から2024年3月31日までで、対象は消費税を納付する義務のある課税事業者です。

適格請求書発行事業者が交付する適格請求書は、発行者名称や取引年月日など従来の請求書でも義務となっていた書式に加え、適格請求書発行事業者の「登録番号」や「税率区分ごとに合計した対価の額(税抜き又は税込み)」「税率区分ごとに合計した消費税額」などの記載も義務付けられています。

もし取引先が、消費税納付義務のない免除事業者の場合は、適格請求書発行事業者に登録できませんので、その取引は仕入税額控除として扱われません。ただし免税事業者との取引に関しては、2029年9月30日まで段階的に一定の割合が仕入税額控除の対象となる経過措置が設けられています。

以上のように、軽減税率導入の4年後には、事業者の仕入税額控除に関する経理処理は、区分記載請求書等保存方式から適格請求書等保存方式(インボイス制度)へと対応しなくてはならない予定です。

ここまでは、消費税法の新制度である軽減税率や、仕入税額控除に関する経理処理の概要とスケジュールについて説明しました。

このような業務と密接に関係する大きな変化に備えるためには、経理担当以外の従業員も、変更内容の概要やスケジュールをある程度理解しておいたほうがいいでしょう。もちろん、経営者や経理担当の従業員は、実務上のポイントや、申請するべき事項の期限などを把握しておかなければなりません。新制度へとスムーズに適応させるためにも、あらかじめ余裕を持って会社全体で準備を進めていきましょう。

次回は、軽減税率対策補助金について解説します。

※掲載している情報は、記事執筆時点(2018年8月3日)のものです

執筆=伯母 敏子

プロフィール:税理士。大学卒業後、大手リース会社の営業職として中小企業経営者に向けた融資、リース契約、保険の販売等さまざまな金融商品の取り扱いを経験。その後、個人税理士事務所へ転職。平成27年に税理士試験合格。平成28年4月に税理士登録、平成29年11月に伯母敏子税理士事務所として独立開業。現在は新宿区神楽坂にて中小企業の経営、事業承継、法人成り、クラウド会計、経理事務改善の提案等のサポートを通じて中小企業経営者向けサービスを提供している。 https://uba-tax.com/

【T】

税理士が語る、経営者が知るべき経理・総務のツボ